|

个体工商户生产、经营所得应纳税额的计算公式为: 应纳个人所得税税额=应纳税所得额×适用税率-速算扣除数 上述计税办法适用于查账征收的个体工商户,不适用于核定征收的个体工商户。 演职人员取得报酬,应当如何缴纳个人所得税演职人员是指参加演出(包括舞台演出、录音、录像、拍摄影视等)而取得报酬的个人。 演职人员参加任职单位组织的演出取得的报酬为工资、薪金所得,按月缴纳个人所得税。 演职人员参加非任职单位组织的演出取得的报酬为劳务报酬所得,按次缴纳个人所得税。 演职人员取得报酬后按规定上交给单位和文化行政部门的管理费以及收入分成,经主管税务机关确认后在计算应纳税所得额时扣除。 演职人员取得报酬为不含税收入(指税后收入)的,分两种情况: (1)作为工资、薪金所得的,计算公式为: 应交税所得额=(不含税收入-费用扣除标准-速算扣除数)÷(1-税率) 应交个人所得税税额=应纳税所得额×适用税率-速算扣除数 (2)作为劳务报酬所得的,计算公式为: 不含税收入额低于3360元的, 应交税所得额=(不含税收入额-800)÷(1-税率) 不含税收入额高于3360元的, 应交税所得额=[(不含税收入额-速算扣除数)×(1-20%)]÷[1-税率×(1-20%)] 应交个人所得税税额=应纳税所得额×适用税率-速算扣除数 向演职人员支付报酬的单位或个人,应该按照税法规定代扣代缴演职人员的个人所得税。 个人对企事业单位的承包经营、承租经营取得所得,应当如何缴纳个人所得税个人对企事业单位的承包经营、承租经营所得,是指个人承包经营、承租经营以及转包、转租取得的所得,包括个人按月或者按次取得的工资、薪金性质的所得。 个人对企事业单位的承包经营、承租经营取得所得缴纳个人所得税,有以下几种情况: (1)企业实行个人承包经营、承租经营后,承包、承租人按合同(协议)的规定只向发包、出租方交纳一定费用,企业经营成果归其所有的,承包、承租人取得的所得,按对企事业单位的承包经营、承租经营所得计算缴纳个人所得税。 应交税所得额=纳税年度的承包经营、承租经营所得-必要费用 其中的必要费用是指每月1600元。 承包经营、承租经营所得适用5%~35%的五级超额累进税率(图3)。 对企事业单位的承包经营、承租经营所得适用税率表

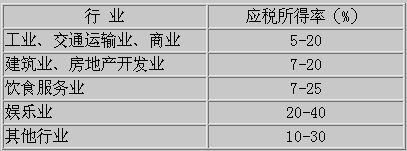

承包经营、承租经营所得应纳税额的计算公式为: 应交个人所得税税额=应纳税所得额×适用税率-速算扣除数 (2)企业实行个人承包经营、承租经营后,承包、承租人对企业经营成果不拥有所有权,仅是按合同(协议)规定取得一定所得的,其所得按工资、薪金所得计算缴纳个人所得税,适用5%~45%的九级超额累进税率。 另外,如果企业实行个人承包经营、承租经营后,工商登记改变为个体工商户的,承包人应当依照个体工商户的生产、经营所得计算缴纳个人所得税。企业实行承包经营、承租经营后,不能提供完整、准确的纳税资料,不能正确计算应纳税所得额的,由税务部门核定其应纳税所得额和缴税方式。 实行查账征收的个人独资企业和合伙企业投资者,应当如何缴纳个人所得税个人独资企业的投资者和合伙企业的每一个合伙人都应当按照个体工商户的生产、经营所得,适用5%~35%的超额累进税率,计算缴纳个人所得税。 (1)个人独资企业的投资者以全部生产经营所得为应纳税所得额,按适用税率计算应缴个人所得税。 (2)合伙企业的投资者按照合伙企业的全部生产经营所得和合伙协议约定的分配比例确定每一个投资者应纳税所得额(没有约定分配比例的,以全部应纳税所得额和合伙人数平均计算每个投资者的应纳税所得额),据此计算每个投资者应承担的应纳税所得额。然后按个体工商户的生产、经营所得计算缴纳个人所得税。 实行核定征收方式的个人独资企业和合伙企业,应当如何缴纳个人所得税实行核定征收方式的个人独资企业和合伙企业缴纳个人所得税,有以下情况: (1)定额征收 个人独资企业和合伙企业按照税务部门依法核定的应纳个人所得税税额按期缴纳。 (2)核定应税所得率征收 应交个人所得税税额的计算公式为: 应交个人所得税税额=应纳税所得额×适用税率 应交税所得额=收入总额×应税所得率 或 应纳交税所得额=成本费用支出额÷(1-应税所得率)×应税所得率 应税所得率应按下表规定的标准执行: 应税所得率表(图4)

企业经营多业的,无论其经营项目是否单独核算,均应根据其主营项目确定其适用的应税所得率。 个人投资两个或两个以上独资、合伙企业的,应当如何缴纳个人所得税个人投资两个或两个以上独资、合伙企业的,投资者个人应分别向企业实际经营管理所在地税务部门预缴个人所得税,年度终了后办理汇算清缴。主要有两种情况: (责任编辑:admin) |

|

|

|

律师加盟热线:400-8919-913 | 律信通 |

|